Вы, наверное, часто слышали, что по банкам, банковским услугам и соответствующим приложениям Россия обогнала западные страны. Сегодня мы разберёмся, правда ли это. А если правда, то благодаря или вопреки? И станет ли лучше/хуже в ближайшие годы.

Многие граждане задаются вопросом, когда уже наша страна займёт ведущие позиции в позитивных рейтингах? Их есть у меня — Россия находится в топе стран по распространённости использования финтех услуг среди населения. Супер, а что это за зверь такой, российские финансовые технологии ?

На уровне повседневного быта многие из нас слышали, что у нас топовый онлайн-банкинг, быстрые переводы и бесконтактная оплата. Мы настолько привыкли ко всем этим удобствам в финансовой сфере, что они нам кажутся естественными, а вот европейцам о таком остается только мечтать о таком. Что вообще скрывается за этими словами, какой он, наш финтех, и как ему удалось добиться столь серьезных успехов?

cookie_studio

Для тех, кто в танке — финтех это развитие и предоставление финансовых услуг с помощью современных технологий. Для чего это нужно? Чтобы облегчить наше взаимодействие с финансами и сделать жизнь комфортнее.

Путь становления

Вообще в вопросах развития финансового сектора в каждой стране действует прямая зависимость — чем старее…тем старее! Под этим подразумевается следующее: если банковская система относительно древняя, то она медленнее развивается и больше остаётся консервативной, просто потому что сложнее внедрять новые технологии в уже работающий механизм.

Это как бабушку учить пользоваться смартфоном. Опыт и багаж знаний у неё, конечно, огромный, но она всё равно не с первого раза овладеет этими нашими интернетами и через раз будет звонить со словами «я тут куда-то нажала и всё исчезло». Легче подстроиться под новомодные веяния и максимально использовать прогресс, когда создаешь что-то с нуля. Попробуйте дать планшет пятилетке, и через неделю уже вы будете у него спрашивать: «а как ты это сделал?».

Если вы решите воспользоваться банковскими услугами в условной Швейцарии, и даже откроете компьютер для этого, то сильно удивитесь объему бумаг и «мобильности» (вернее её отсутствием), особенно после использования Тинькоффа и Сбера. Сразу вспоминается крылатая фраза из американских фильмов: «я выпишу чек». Некоторые россияне до сих пор не понимают, в чём смысл подобного действия и почему оно до сих пор существует.

В России в целом банковская система считается молодой, просто потому что и страна молодая (не спешите кидаться тапками, мы знаем тысячелетнюю историю Руси с Рюриковичами и печенегами, но сейчас речь именно про Российскую Федерацию образца 1991 года). А новой стране — новую систему, в которой сразу можно использовать свежие разработки и изобретения грядущего 21-го века, да и молодой финансовой сектор с растущими потребностями как-то больше мотивирует для изобретения чего инновационного.

pikabu

Однако нужно понимать, что в первые десятилетия развитие финтеха шло как бы внутри системы, вот и не были видны его плоды простым обывателям, а уж тем более они не могли испытать их на себе. Условные пластиковые карты были доступны россиянам и в 90-е, но незаменимой частью повседневности стали намного позже.

Мощным импульсом для развития российского финтеха и его внедрения в повседневную рутину стало распространение интернета (вездесущие провайдеры добрались уже и до некоторых глухих деревень). Больше интернет-пользователей — больше потребности для виртуальных платежей (да просто как минимум оплата тех же самых услуг связи). Рунетные старички, помните карточки, а затем уже терминалы оплаты от QIWI или там Яндекс Деньги? Это всё из той же оперы.

Tadviser

Во второй половине нулевых у нас появляется вышеупомянутый «Тинькофф» и для россиян это почти стало культурным шоком. Есть типо банк, но типо без отделений. А куда идти и кому писать то? На деревню дедушке? Офисы, конечно, были, но не для клиентов, там работали сотрудники. Впоследствии появился уже полноценный первый онлайн-банк в России (Тинькофф очень любят подмечать этот факт). Сегодня мы можем сказать, что идея оказалось успешной и перспективной, хоть и вдохновлена американцами. И вообще, не важно, кто придумал, важно как реализовали!

pikabu

Не путайте необанки и цифровые. Первое, это когда полностью банк функционирует в онлайн формате, второе — ответвление уже существующего банка в реальном режиме. Ещё проще — Тинькоф и Сбер Онлайн.

Помните, был такой Ковид-19? Сегмент российского финтеха он не обошёл стороной, но и тут скорее мы говорим о позитивных изменениях, так как пандемия дала толчок для развития в онлайн пространстве. Цифровизация всего, что связано с деньгами только усилилась.

Переводы, онлайн-шопинг, чаевые курьерам и далее по списку, всё это увеличилось в разы на карантине, и даже те, кто был далёк от всего этого и вообще расплачивался на кассе в супермаркете наличными (те самые наши «любимые уникумы» в переполненной очереди), волей неволей, но были вынуждены столкнуться с прогрессом. В суровом 2020 году наш финтех прокачался ещё больше.

Функционирование

Так какая же нам польза от развития финтеха: – модернизация финансовых услуг, особенно повышение доступности для населения (с этим у нас всё супер); – минимизация рисков, издержек и форс-мажоров; – стимулирование конкуренции на финансовом рынке (а тут уже всё не очень супер); – безопасность и устойчивость (последний год показал, как важно иметь независимость в этих вопросах, если вы понимаете о чём мы); – прокачка конкурентоспособности российских технологий.

Российская модель развития финтеха отличается от европейской, американской или китайской, ключевая особенность — двигателем финансового сектора в России являются банки, так как в первую очередь именно они заинтересованы в этом. Кто платит за банкет, тот и заказывает музыку. В основном, крупные банки предпочитают забирать под своё крыло маленькие стартапы и интегрировать их в свою экосистему. Короче говоря, банк это фундамент, и основное развитие происходит уже на его базе.

Опыт других стран показывает, что локомотивами финтеха могут быть и огромные технологические гиганты (яблочники, гуглы, майкрософты и все остальные) или нефинансовые организации.

Сфера номер один – цифровые платежи. В 2021 году лидером по объёму выручки среди компаний финтех сегмента стал «Эвотор ОФД», а в 2022 «Qiwi». Они как раз таки по части передачи и обработки связанной с денежными транзакциями информации. Большинство компаний, которые занимаются платежами и переводами, были основаны в бородатые нулевые, о чём мы говорили чуть выше, именно в это время всевозможные онлайн-платежи и зародились.

JoyReactor

Также в мире прекрасного российского финтеха можно выделить кэшбек сервисы, компании по анализу и учёту инвестиций, краудфандинг, услуги по кредитованию и программы лояльности. Это и есть основные его составляющие. Буквально на пальцах — всё что связано с финансами и в цифровом формате.

Что там с инструментами?

С помощью чего осуществляются все эти переводы, транзакции и далее по списку? Тут всё как положено, современному сектору — современные технологии, или, проще говоря, все новомодные и умные слова, которые последние годы доносятся из каждого утюга: – big data (анализ огромных объёмов данных); – блокчейн (хранение и шифрование данных в правильной последовательности и без возможности удаления информации); – искусственный интеллект; – биометрия; – роботизация; – облачные технологии.

Логика простая: российский финтех молодой, прогрессивный, поэтому и нуждается в использовании всех современных технологий для своего функционирования и развития. Правда, как и всегда, есть маленькое неудобное «НО». Использовать современные технологии это классно, а создавать и генерировать их самим — ещё лучше.

За состоянием Российского финтеха следит «Skolkovo Fintech Hub». Они анализируют ситуацию на рынке, проводят исследования, составляют рейтинги и помогают некоторым компаниям путём совместного сотрудничества.

Регулирование сектора

Снова у нас в рубрике нестареющая классика: область развивается так быстро, что государство просто не успевает её регулировать, создавать правовую базу и сильно отстаёт. Российский финтех здесь не исключение, но это не значит, что всё — полная анархия и свобода. Не очень быстро, но российское руководство старается догнать и охватить чутким надзором все сферы.

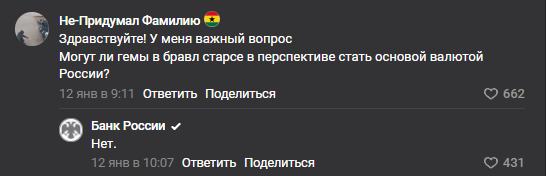

Конкретно финтехом прежде всего занимается Банк России. Не так давно был создан Департамент финансовых технологий (наш любимый излишний официоз, всё как надо!). Основные направления развития следующие: – правовое регулирование; – обеспечение безопасности; – развитие цифровых технологий в финансовом секторе; – переход на электронное взаимодействие.

Freepik

Задачи департамента и вовсе песня: и мониторинг с анализом зарубежного и российского опыта, и разработка законодательных проектов с планами развития, и организация форумов, мероприятий. Короче, нам ясно дают понять, что всё под контролем и государство в этом заинтересовано (что вполне логично). Охотно верим, но следим за результатами и состоянием финансового сектора, а не только читаем красивую инфу с официального сайта, писать мы и сами умеем.

pikabu

Слабые места

Одна из болевых точек российского финтеха — наши любимые стартапы. Тут проблемы и с созданием новых проектов, и с инвестированием. Область вроде бы перспективная и нужная, и вообще, когда смотришь статистику инвестиций в отечественные стартапы, то сектор финтеха находится в топе. В чём же тогда проблема? Ответ прост и банален — те объёмы, которые есть у нас, жёстко проигрывают на фоне мирового рынка.

Надо понимать, хоть Россия и в лидерах по распространённости финтех услуг среди населения, это не значит, что мы находимся в авангарде создания и генерировании этих самых технологий. К сожалению, мировая столица подобных технологий — Лондон, а не Москва.

Жизнь после санкций

Напомним, что в 2022 г. Россия не в первый раз столкнулась с масштабными санкциями, первая волна была и в 2014, так что какая-никакая подготовка была. Переход на российские системы управления и появление собственной платежной системы стали своеобразной подушкой безопасности, но позволить полностью избежать ущерба они не смогли. Да, нам тоже не очень понравилось доставать запылившиеся пластиковые карточки и отучать себя от оплаты телефоном.

Одно из самых ощутимых последствий санкций для потребителя — платежные системы. В качестве альтернативы Mир Pay и Sber Pay не то чтобы универсальный вариант, владельцы Iphone в принципе не могут ими пользоваться, да и судя по личному опыту, владельцам андроидов тоже повезло не очень, Мир Pay очень уж лагающий, и раз на раз не приходится, а стоять и позориться на кассе в магазине — такое себе. И в какой-то момент ты психуешь и забиваешь на это дело, положив карточку в карман поближе. Так что проблема решена как-то поверхностно.

Заминки с ПО и кадрами теперь чуть ли не на первом месте. Своих технологий не так много, внедряется это всё не за 5 секунд, так ещё и людей, которые в это разбираются, не очень много. Первая волна санкций не заставила Россию полностью перейти на отечественные рельсы, поэтому долгие годы ориентация была преимущественно на использование зарубежных продуктов. А теперь выбора нет!

К нашему счастью российский финтех действительно очень живучий, что ковидные времена его не свалили, что санкции. Да, тяжело, да, ответы на вызовы времени не идеальны, но и мы не стоим на месте. К 2023 году прогресс очевиден, новые реалии диктуют свои условия, а после затыкания дыр последует и развитие.

Общий портрет

Сектор финтеха в приоритете сейчас у многих стран, модернизация всего и вся не может пройти мимо финансовой сферы, особенно, когда это ощутимо влияет на экономику и на оборот денежных средств. У нас сложилась особенная ситуация, когда потребитель намного раньше догнал и стал активно пользоваться всеми новыми благами финтеха, чем государство стало заботиться и заниматься этой сферой.

Sports.ru

Российский финтех очень динамичный и клиентоориентированный, но вот простора для его развития и создания своих уникальных разработок все ещё не так много. Со стороны государства, конечно, прикольно обратить на это внимание и написать законы для этой сферы, но ещё круче было бы грамотно простимулировать молодые мозги и не дать им утечь в сторону Запада.

Источник: Ferra